-

为什么那么多人推荐移民新加坡?好处太多了!

-

人口密度是北京的6倍,新加坡为什么不堵车?

-

新加坡移民厅紧急提醒:申请、更新护照,这些事儿必须注意!

-

新加坡13U-13O家族办公室移民方案

-

干货整理 | 新加坡移民的几种途径,再不规划就晚了!

-

新加坡超级富豪将暴增,有3个致富关键!给中高收入加税再起争议!

-

又**!新加坡连续16年蝉联全球*宜居城市!

-

新加坡2022财政预算案出炉!GST、个人税、房产税猛涨!

*新资讯:

NEWS

在国外,信托的兴起,很大程度上是因为税收的驱动,尤其是遗产税。家族信托在**大陆开始出现时,也与遗产税脱不了干系。**大陆征收遗产税的消息或谣言,已有多年了。由此,来自香港、新加坡的境外机构,纷纷在大陆推办家族信托,其中的噱头就是说,信托可以规避遗产税。

但直到现在,**也没有开征遗产税(Estate Tax)。但是这并非说,海外家族信托对**高净值人群就没有意义了。**的有钱人在境外持有或购买房地产、股权、股票等资产可能会受到该资产所在地国家的继承法和税收制度的管辖。合理设立的家族信托能确保资产以*少的行政成本和税收成本转移到预定的受益人手中。

一、境外家族信托的运作

家族信托作为一种舶来品,在国内实际上根本就是水土不服,难有作为。国内的《信托法》说来也通过近二十年了,实践中,鲜有真正意义上的家族信托成立。*近几年,国内信托公司在严监管形式下的转型和回归本源,所能做的不过是资金信托而已,还无法满足高净值人群多样化资产信托的需求。

所以,要想充分利用家族信托,境外家族信托还是不二之选。

那么,境外家族信托是如何设立和运作的呢?

简单来说,设立信托是信托设立人将自己合法的财产转移给受托人(通常是专业的受管制的信托公司),而受托人尽管在法律上取得了财产的“法律所有权”,但其必须为了受益人的利益而占有、使用和处分信托财产。

在英美法系[2]下,设立人将本属于自己的财产转移给受托人之后,在法律上,财产的所有权(可以理解为名义所有权)即归属于受托人所有,设立人在很大程度上无法再任意支配信托财产;相反,受托人作为法律上所有人,取得了对财产的实际支配的权力,但这种权力并非不受限制,而是要受到设立人在信托协议中的设置的各种条款的约束,同时受托人管理信托财产的着眼点和落脚点均在受益人的利益,而非受托人自己的利益;受益人可以是设立人及其家人,他们在法律规定的情况下可以约束受托人,甚至变更受托人,或者追究受托人的法律责任等。

*难以让**人理解和接受的是,信托设立意味着信托财产所有权的转移。但仔细理解其运作的逻辑,也不难看出,受托人的的确确是有名无实的“所有权人”,不过是名义上而已,大可不必担心。再说,人家践行了几百年的法律制度,肯定有其存在的基础和价值。

[2] 我们所讲的离岸信托、境外信托通常是英美法系国家和法域的法律制度,肇始于英国,而后被英国殖民地所继承和发展,如美国、新加坡、香港、维京群岛(BVI)或开曼群岛(Cayman)。

二、**富豪可采用的典型境外家族信托结构

在典型的境外家族信托结构中,信托各方都不得不考虑多重因素。首先,至关重要的是信托的管辖和适用的准据法,这些因素很可能影响到信托各方的权益,包括税务影响以及权利的明晰及行使。

但在主要的离岸金融中心以及诸如香港和新加坡等司法管辖区,家族信托的基本架构颇为相似。

我们以新加坡的信托制度为例。新加坡的信托采用监管制,专业受托人必须获得许可并受到法规的监督。在新加坡信托法下,委托人可以自己保留投资的权力(就是说法律上财产不属于你的,但允许你对财产的管理和投资保留话语权)。由此,客户可能在管理投资方面仍然占主导地位。新加坡信托还允许委托人指定一个监管人(protector)(通常是专业律师或会计师)来监管特定领域内的信托活动。

根据新加坡税法,委托人和受益人既不是新加坡公民也不是**居民的信托可以被视为境外信托,这意味着很大范围内的信托收入可以在新加坡免税,包括大多数的收入和金融机构收益,受益人收到这些免税的收益不需要再在新加坡征税。

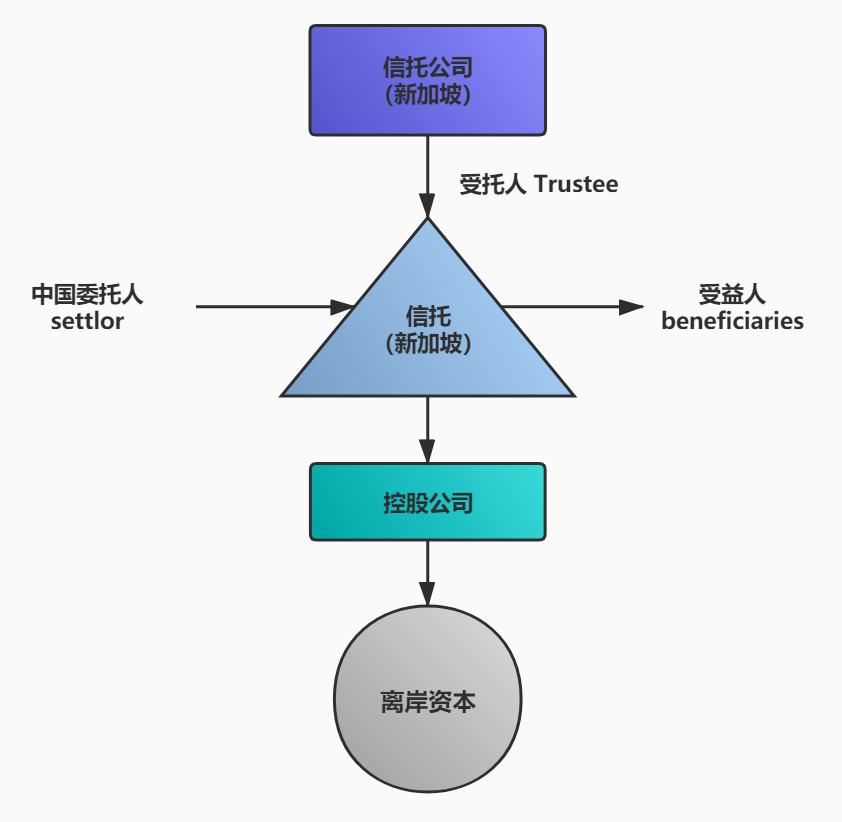

一种典型境外信托结构如下图所示:

三、境外家族信托对**高净值人士的意义

那么,设立境外或离岸信托到底值不值得呢?换言之,它的价值体现在哪些方面呢?

简单罗列如下:

给自己和家人提前准备的“诺亚方舟”

保障财富以应对政治、商业和家庭环境的不确定性。人有旦夕祸福。提前把财产转入信托,作为一项独立于家庭责任财产之外的财产,在家庭遇到变故时候,可以起到应急之需。对于深处疫情危机的美国人而言,应该有深刻体会。对于已经设立信托的家庭而言,信托分配的资金可以帮助家庭度过目前的经济困难。

家族财富传承

家族信托的一个重要意义在于有序地完成代际财富的转移。这是现代家族信托的核心功能之一。信托能够在不同的继承人之间做出灵活的安排。让有能力又乐意接班的孩子实际掌管企业运营,让没有兴趣的孩子又能受益;而遇到不肖之子或纨绔子弟的,也可以避免家庭财富被迅速挥霍殆尽。设立的好,也许能打破**人富不过三代的魔咒。除此之外,信托还能够实现设立人的社会价值追求(如设立慈善信托或其他公益信托)。

有效平衡家庭内部利益避免纠纷

有钱人的世界,会比较复杂。不说三妻六妾,但离过一次或两次婚,也并非稀奇,甚或有私生子者,恐也不在少数。那么不同婚姻中的孩子或婚内婚外的孩子,总归都是血肉,都要照顾。有钱人的孩子婚嫁往往也会对家庭财富造成流失和损害。如此种种,在将财产置入信托之后,都可以得到妥善安排,平衡各方利益。

有效规避有关国家的强制继承制度(forced heirship)

目前,大多数离岸金融中心的信托法律均规定,设立的信托(包括遗嘱信托)的效力应按照所选择法律来认定。换言之,即便信托条款规避了设立人居所地国家或信托财产所在地的强制继承法律,也不会被认定无效。能*大程度上实现根据其意愿将其财产分配给继承人或其他受益人。

实现对遍布全球的资产所有权的集中管理和财富控制权

**富豪们,在全世界收楼,已不是新鲜事。当个人资产过于分散时,就会给管理带来困难。而经典的离岸信托架构,通常通过信托下面的控股公司来持有设立人在全球的资产,从而实现对不同资产的集中管理。避免了遗忘或遗漏财产。同时,在财富集中之后,也便于对财产的控制,不至于导致控制权旁落。

尽量减少或取消因委托人死亡产生的遗产税

仍有不少国家存在遗产税,那么在境外财产归个人所有时,权利人死亡就可能导致遗产税发生。财产放入信托之后,往往就能规避或减少遗产税。尤其是那些设立在免税天堂的信托,更是能够达到税收优化的效果。

资产保护的功能

这方面的价值往往被低估了。但发生在身边的活生生的事件是*好的论据。人称“世纪巨骗”的贾跃亭,虽然在国内被各方追索,并列入失信名单,但并不影响他在美国的生活。财产的所有权一旦归境外信托公司所有的情况下,通常要刺穿信托并不容易(故意逃避债务的除外)。何况,国内的当事人和法院很难追索在境外的资产,更何况是置入信托的财产呢?通过适当的股权重组实现境外持股,可以有效地达到资产保护的目的。

对于主要财产在国内的富豪而言,设立海外的家族信托面临着注入资金合法出境或其他方式将境内资产注入境外实体的挑战;而另一方面,作为一项长期的资产规划,家族信托的设立是一个长期的过程,在当前的法律法规背景之下,还是有一些合法的工具可以帮助客户逐步实现设立境外家族信托的目标的。更多详情,欢迎您直接联系#翌新海外#获取。

Copyright © 2019,All rights reserved 版权所有

© 广州翌新海外咨询服务有限公司 未经许可 严禁复制

020-28306796

18002290730